コラム:小作大和の諦めたらそこで賃貸経営終了

大家さんと顧問税理士の関係に

インボイスの影響はあるのか?

皆さんこんにちは!

Knees bee大家財務コンサルタントの小作です。

今回は来年10月からスタートするインボイス制度で、

大家さんと顧問税理士さんとの消費税の関係について見ていきたいと思います。

もう既にインボイス発行事業者の登録申請が始まっており、

徐々に来年に向けての準備が始まってきています。

それではケース毎に見ていきましょう。

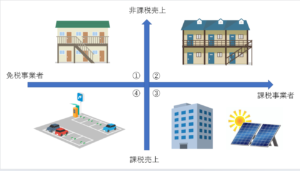

※図参照

① のケースから順に見ていきます。

①は「免税事業者で非課税売上がある」ケースです。

主に大家さんだと居住用アパートの家賃収入が該当します。

この場合は、大家さんが免税事業者であるため、そもそも消費税の納税は発生しません。

顧問税理士さんへ報酬を支払ってもその顧問税理士さんが課税事業者であれ

免税事業者であれ消費税の控除はできないので、

インボイス制度の影響はないということになります。

② のケース

「課税事業者で非課税売上がある」のケースです。

こちらも居住用アパートの家賃収入が該当してきます。

大家さんが課税事業者であったとしても、そもそも居住用家賃には非課税売上の為、

預かる消費税がなく、消費税の納税もありません。

なので、こちらもインボイス制度の影響はないということになります。

③ のケース

「課税事業者で課税売上がある」のケースです。

課税売上には、店舗や事務所の家賃収入、駐車場、太陽光発電、自販機、携帯アンテナ等の売上が該当します。

この場合、大家さんが消費税の計算方法を

「本則課税」か「簡易課税」によって変わってきます。

まず、「簡易課税」であれば、顧問税理士さんが免税事業者であっても影響ありません。

「本則課税」で顧問税理士さんが課税事業者であれば、

インボイスを発行してもらえるので問題ありません。

しかし、顧問税理士さんが免税事業者だと、インボイスが発行されず、

報酬にかかわる消費税が控除できなくなります。この場合だけ影響が出てきます。

④ のケース

「免税事業者で課税売上がある」ケースです。

大家さんは免税事業者の為、消費税を預かっていますが、消費税の納税がありません。

顧問税理士さんが課税事業者であるかも関係ないことになります。

ここで気にしておくべき点は、借主(事業者)が

免税事業者か課税事業者かどうかということです。

借主(事業者)さんが免税事業者か課税事業者であっても消費税の計算を

「簡易課税」で行っている事業者であればインボイスが

発行できなくても影響ありませんが、

「本則課税」だと借主(事業者)さんが

支払った家賃の消費税が控除できないことになるので、

借主(事業者)さんがダメージを受けることになります。

以上、4つのパターンで見てみました。ケースで考えると、

③④に該当する大家さんはインボイス制度の影響を受けることがありますので、

しっかり把握した上でインボイス登録の判断をして欲しいと思います。

同じ事務所の吉田のコラムも是非ご覧ください!

過去のコラム

立川・国立相続サポートセンター

HPはこちらから