配偶者の税額軽減制度による相続税の負担軽減は非常に大きな金額となり、当該制度を利用することで相続税の大幅に減らすことができます。

本稿では、配偶者の税額軽減制度の概要、注意点などをまとめていきます。

1. 配偶者の税額軽減制度概要

被相続人の配偶者が相続又は遺贈により財産を取得した場合には、その配偶者については、納付をすべき相続税額から次のいずれか多い金額に対応する相続税額を控除することができることとなっています。

① 配偶者の法定相続分(第3回「誰がいくらもらえるの?!相続財産」を参照ください。)に相当する金額

② 1億6千万円

よって、配偶者が実際に取得した財産については最低1億6千万円までは、これに対応する相続税額を控除することができるので、一般的には配偶者が取得する財産については1億6千万円までは相続税は非課税などといわれています(厳密には、非課税ではなく「税額控除」です。)。

なお、配偶者の法定相続分は相続の放棄があった場合には、その放棄がなかったものとした場合における相続分とされていますので、放棄を利用することによる恣意的な配偶者の法定相続分の調整はできないこととなっています。

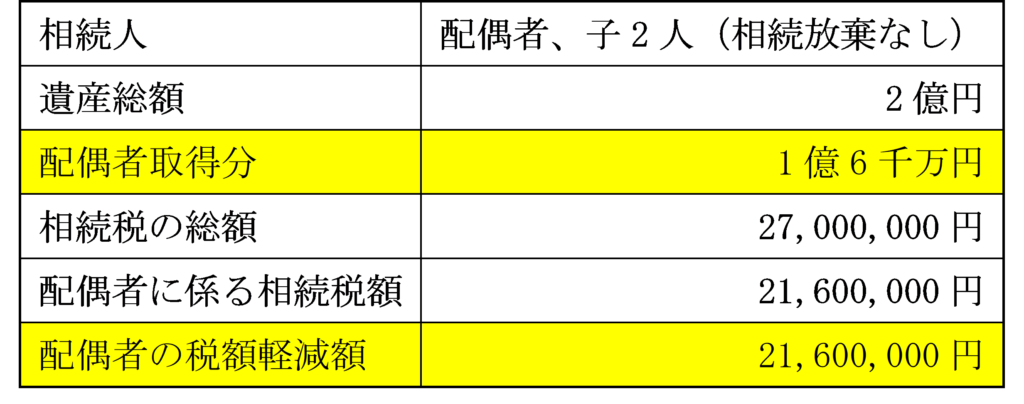

2. 具体的な計算

例①)配偶者の税額軽減の対象となる配偶者の取得財産が1憶6千万円以下の場合

配偶者の取得財産が1億6千万円以下であるため、配偶者に係る相続税額はないこととなる。

例②)配偶者の税額軽減の対象となる配偶者の取得財産が1億6千万円を超えている場合

配偶者の取得財産が1憶6千万円を超えているが、配偶者の法定相続分(1/2)の範囲内であることから配偶者に係る相続税額はないこととなる。

3. 手続き

配偶者の税額軽減の計算の明細を記載した相続税の申告書に戸籍謄本等のほか遺言書の写しや遺産分割協議書の写しなど、配偶者の取得した財産が分かる書類を添えて申告書を提出する必要があります。

また、遺産分割協議書の写しには印鑑証明書も添付する必要があります。

4. 適用上の注意点

配偶者の税額軽減の適用を受ける場合、以下の点について注意を要します。

⑴ 税額がない場合も申告をしなければならないこと

配偶者の税額軽減を適用して相続税額が生じない場合も、当該制度の適用を受けるための申告をする必要があります。

⑵ 未分割の場合の不適用(第5回「遺産分割がまとまらない!!」を参照ください。)

当該制度は、配偶者が取得した財産について被相続人とともに形成した財産であること等を理由として税負担の軽減を行っています。よって、配偶者が実際に取得(取得が確定)していない財産については適用がありません。

⑶ 隠蔽又は仮装されていた財産については適用対象外となっています。

⑷ 二次相続の問題

配偶者の税額軽減は相続税の負担軽減に多大な効果がありますが、これに頼りすぎると配偶者から子などへの相続時の税負担が非常に重くなることも考えられます。

こちらについては、次回に続きます。

まとめ

配偶者の税額軽減により、配偶者の法定相続分又は1億6千万円のいずれか大きな金額に対応する相続税の負担を軽減することができます。

適用の判断については、次回まとめます。