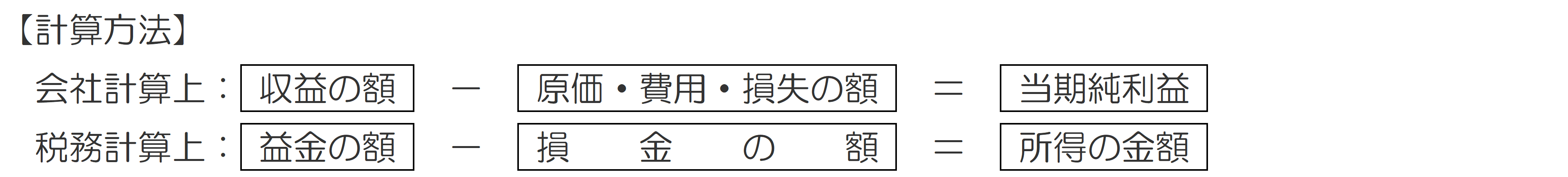

法人税の課税対象となる所得金額は、収益の額から原価等の額を差引いた当期利益の金額がベースとなり、これに法人税法上の調整をすることにより求められます。

本稿では、前回(第30回「やさしい法人税②(当期純利益と所得金額が異なる理由)」)に引き続き、所得金額の具体的な調整方法(計算方法)についてまとめていきます。

1. 当期純利益から所得金額への調整

損益計算書に記載される当期純利益と法人税の申告書(別表一、別表四)に記載される所得金額は、いずれも会社のもうけを示すものになり両者の計算はほぼ一致しますが、それぞれ計算をする目的が異なることから取扱いに差異が生じます。

上記にもあるように、法人税法における所得金額の計算方法は「益金の額-損金の額」により求められることとされています。しかし、申告書においては下記のように会社計算により求められた当期純利益に一定の調整(加算又は減算)を行うことにより計算されることとなっています。

2. 具体的な調整方法

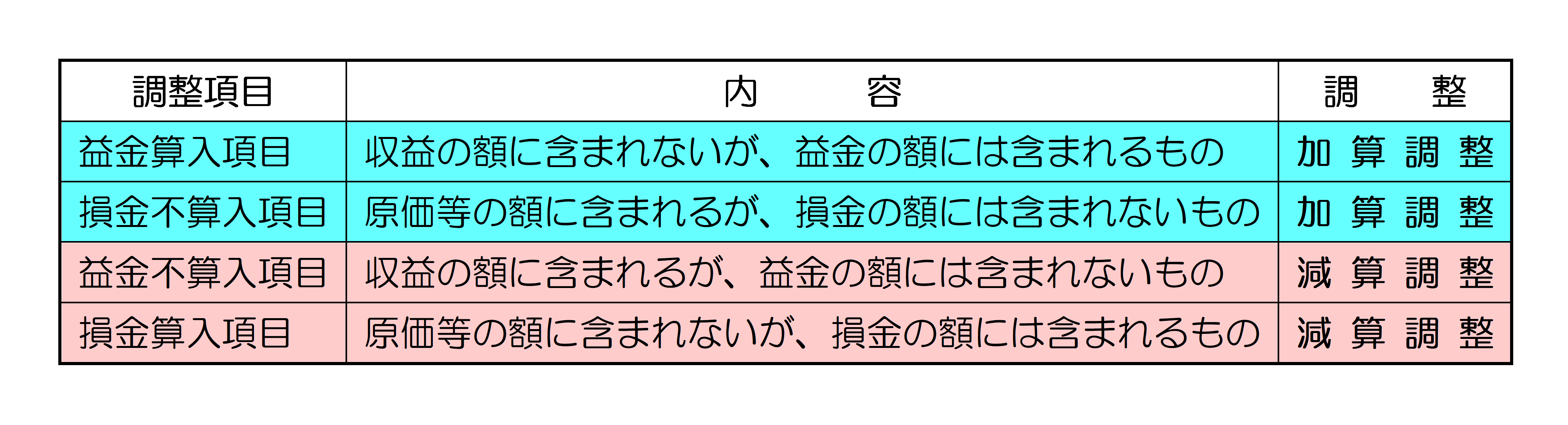

当期純利益から所得金額への調整方法は、具体的には利益の調整でありその方法は以下の4種類に区分されます。

以下、具体例により調整方法の確認を行います。なお、簡便化のため本来は税引後当期純利益を別表四に転記をしますが、本具体例では当期純利益から計算をすることとし、かつ、決算確定後には損益計算書の数字を変更することができないことを前提とします。

⑴ 益金算入項目

例)決算確定後、売上200の計上漏れが発覚した場合

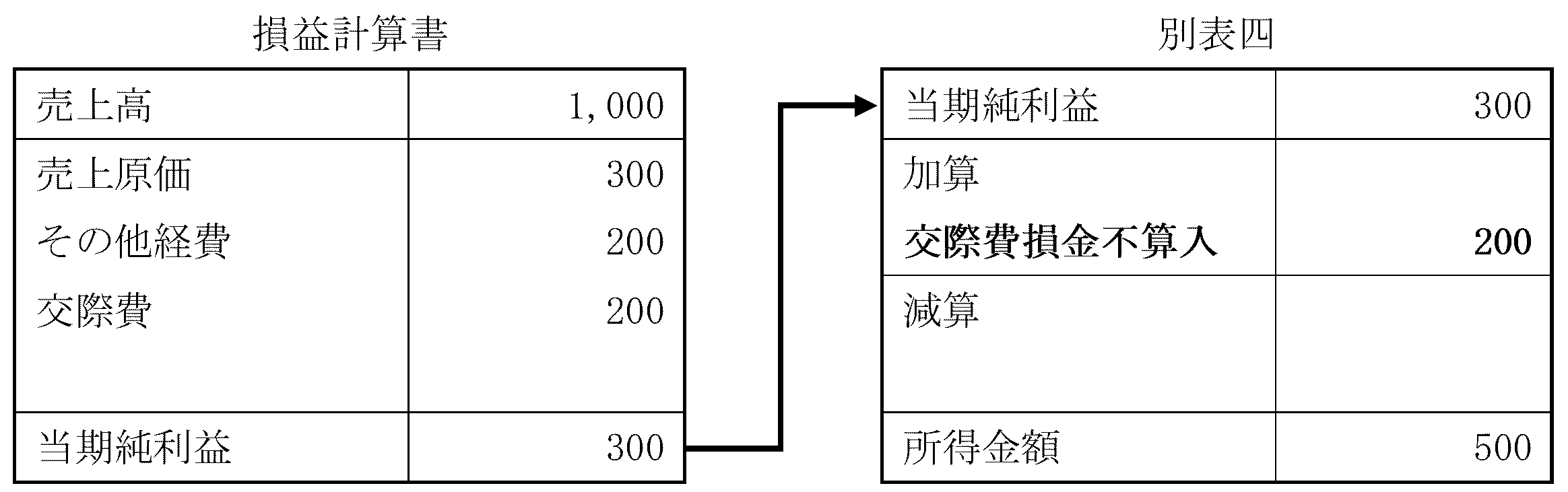

⑵ 損金不算入項目

例)交際費の損金不算入額が200ある

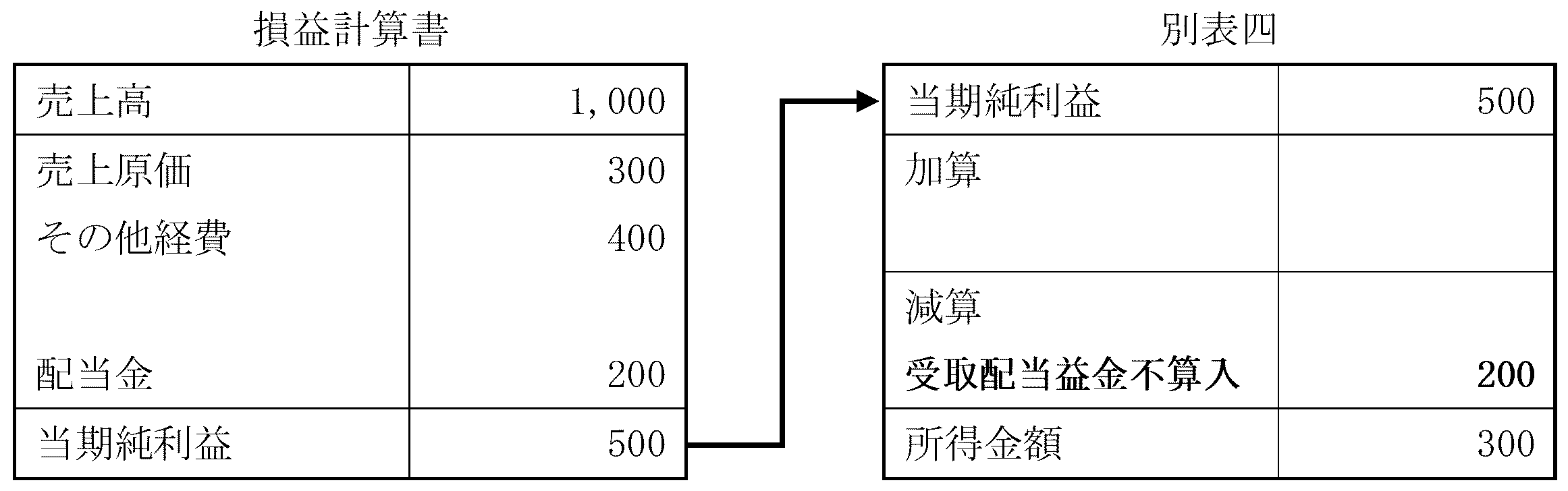

⑶ 益金不算入項目

例)配当金の益金不算入額が200ある

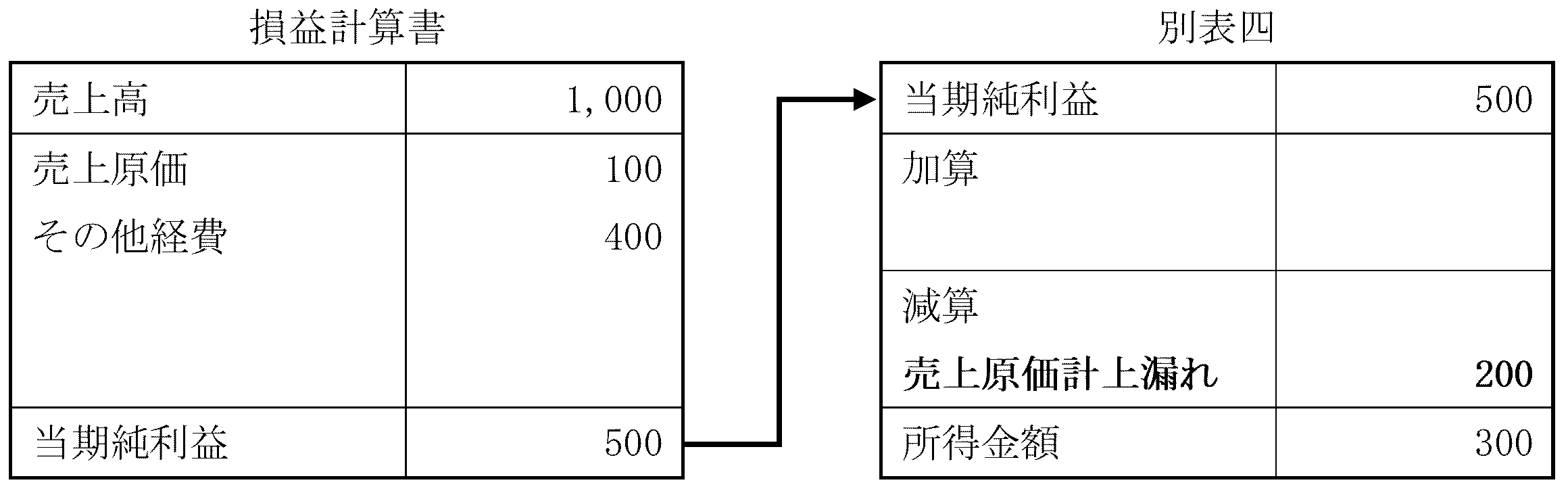

⑷ 損金算入項目

例)決算確定後、売上原価200の計上漏れが発覚した場合

まとめ

・法人税法における所得金額は「益金の額-損金の額」により求まりますが、実際の処理方法は会社計算により求められた利益を調整する方法により求められます。

・その調整方法は、会社の利益計算の基となった収益の額や原価等の額について差異が生じる部分のみを調整する方法となっており、具体的には利益に対しての増減額を加算又は減算により調整をしています。