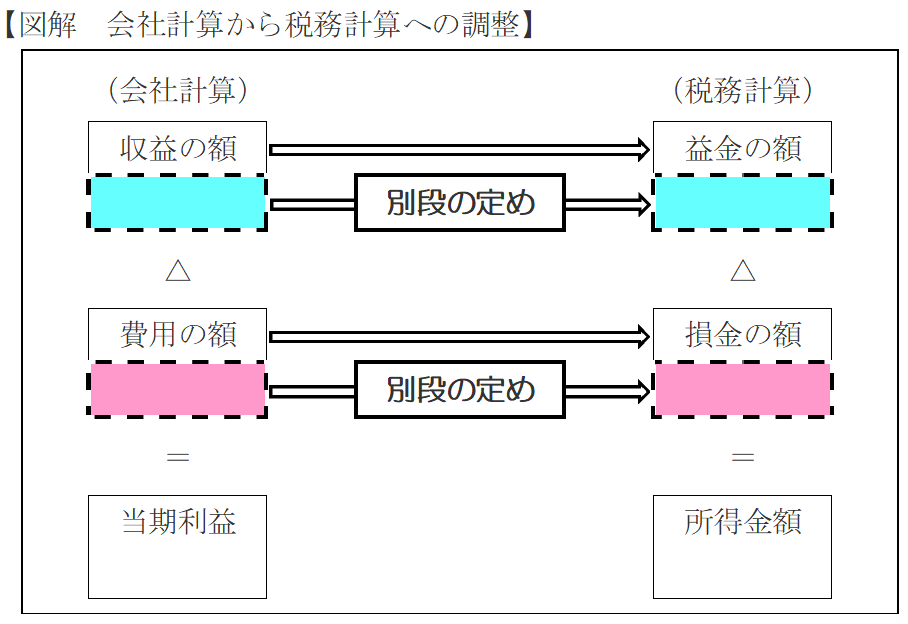

法人のもうけである所得金額は、益金の額から損金の額を控除することで求められますが、実際の計算は会社の利益から誘導的に「加算」、「減算」の調整をすることにより計算されていました。では、益金の額は具体的にはどのようなものなのでしょう。

本稿では、前回(詳細は、第31回「やさしい法人税③(具体的な調整方法)」をご参照ください。)に引き続き、「やさしい法人税④」として「益金の額」についてまとめていきます。

1. 益金の額とは

益金の額は、法人税法では「所得の金額の計算上その事業年度の益金の額に算入すべき金額は、別段の定めがあるものを除き、(略)資本等取引以外のものに係るその事業年度の収益の額」と定められています。

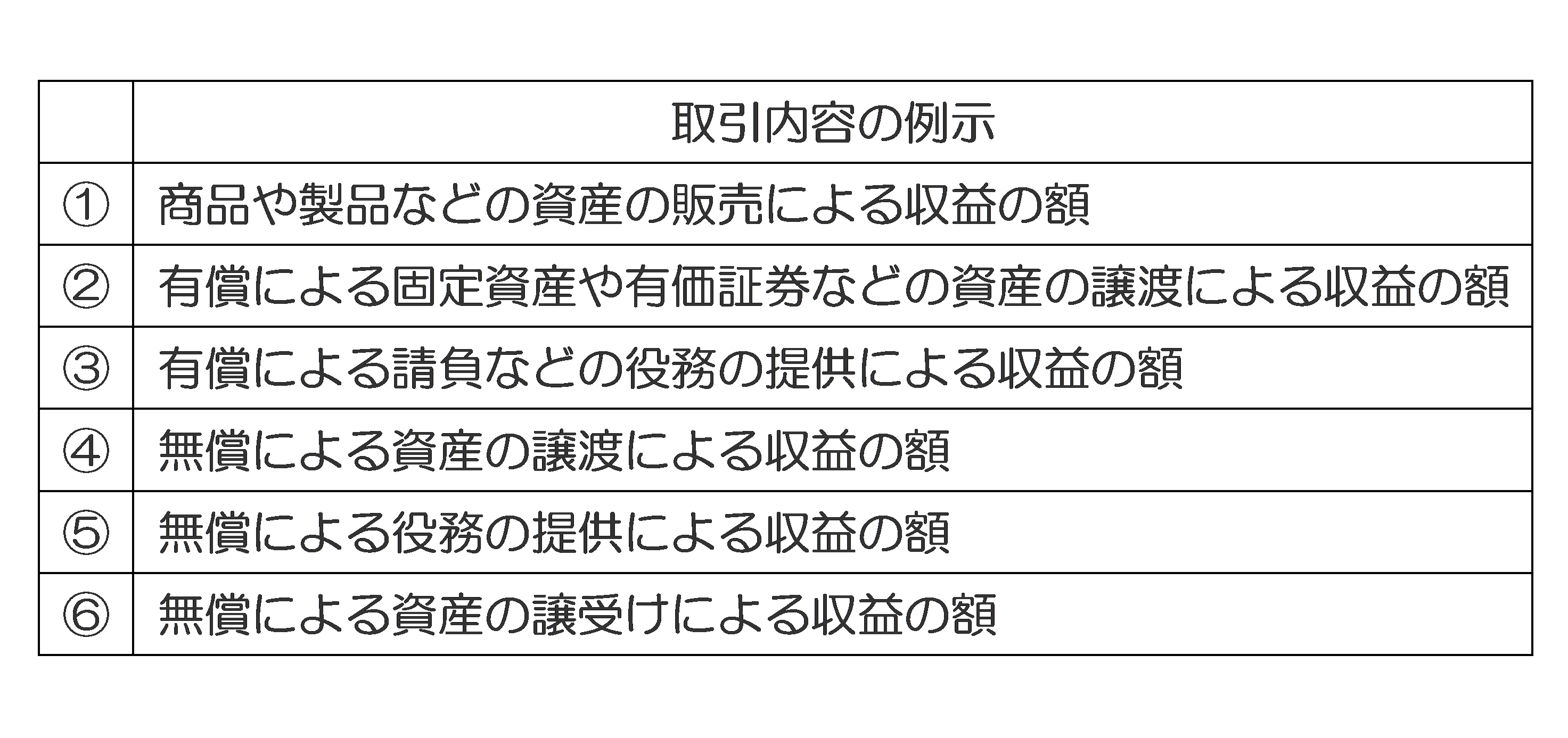

具体的に益金の額となる収益の額は、資本等取引以外のものに係るその事業年度の収益の額であり、その内容は具体的に以下のように例示列挙されています。

まとめると、原則は会社計算上の収益の額となっていますが、そのうち①増資や減資などの資本等取引と言われるもの及び②法人税の計算上別途規定されているもの(別段の定め)等については益金の額から除くもの等とされています。

なお、「別段の定め」により除かれるものは、「受取配当等の益金不算入」や「還付金の益金不算入」などがあります。このうち、「還付金の益金不算入」は比較的見かけることも多く、法人が赤字の場合に預金利息から源泉徴収されていた所得税が還付されたときなどに調整が必要となります

2. 家賃収入の取扱い

個人の場合には、一般的には「支払日」において家賃収入を計上しているかと思います。したがって、1月の家賃を前年12月31日までに支払うという契約をしている場合は、1月分の家賃は12月31日の収入として計上することとなります。

他方、法人の場合は、「役務提供日の属する事業年度の所得の金額の計算上、益金の額に算入する」こととされています。よって、仮に事業年度を1月1日から12月31日とした場合には、上記の例にある1月分の前受家賃については翌事業年度の益金の額に算入されることとなります。

まとめ

・益金の額は、資本等以外の取引から生じたその事業年度の収益の額をいいます。

・ただし、法人税法で別段の定めとして別途取扱いがある場合には、調整が必要となります。

・家賃収入については、年間で考えると個人でも法人でも概ね貸付期間分が計上されることとなりますが、詳細な取扱いに差異があります。