被相続人などが所有する家屋(建物)を相続等又は贈与により取得した場合に相続税又は贈与税の計算のベースとなる課税価格の計算に当たって必要となる相続税評価額の算定方法についてまとめます。

1. 家屋の相続税評価額の計算方法

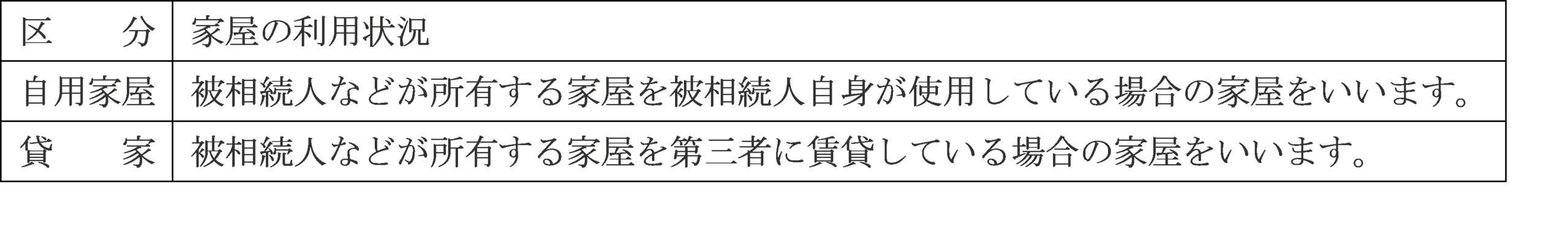

家屋の相続税評価額については、その建物を被相続人などが自宅などとして利用していた場合(自用家屋)と第三者に賃貸していた場合(貸家)とで異なってきます。

先ずは、自用家屋の場合は固定資産税評価額がそのまま相続税評価額となります。

具体的な評価方法は次のとおりとなります。

【評価算式】

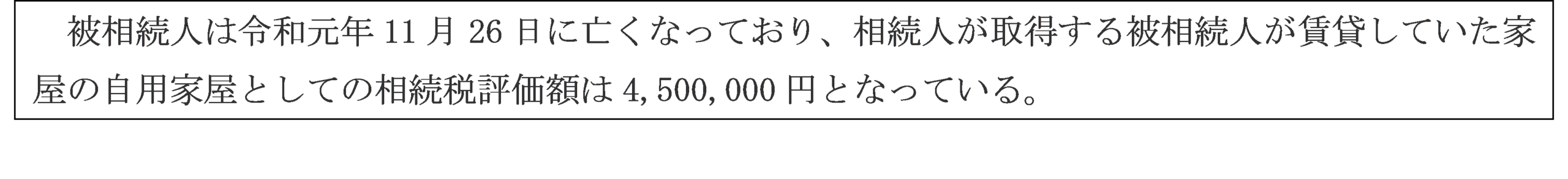

【具体例】

評価算式に当てはめると、4,500,000円(固定資産税評価額)×1.0=4,500,000円が相続税評価額となります。

評価算式に当てはめると、4,500,000円(固定資産税評価額)×1.0=4,500,000円が相続税評価額となります。

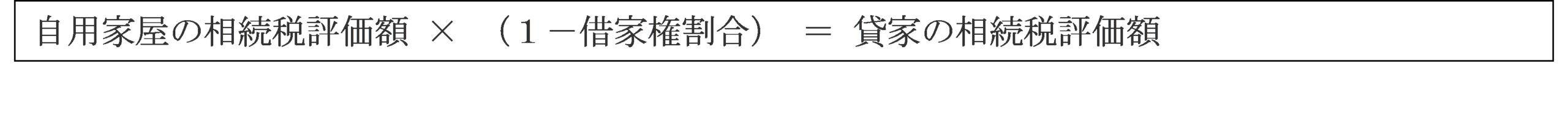

2. 貸家の相続税評価額の計算方法

被相続人などが家屋を第三者に賃貸していた場合には、自用家屋の評価額をベースに一定の調整をしたものが相続税評価額となります。具体的な評価方法は次のとおりとなります。

【評価算式】

借家権割合とは、賃借人が家屋を借りて使用する権利のことをいい、国税庁のホームページの財産評価基準書で地域ごとに確認をすることができます(昔は異なる地域もありましたが現在は一律30%となっています)。

【具体例】

評価算式に当てはめると、4,500,000円(自用家屋の相続税評価額)×(1-0.3(借家権割合))=3,150,000円が貸家の相続税評価額となります。

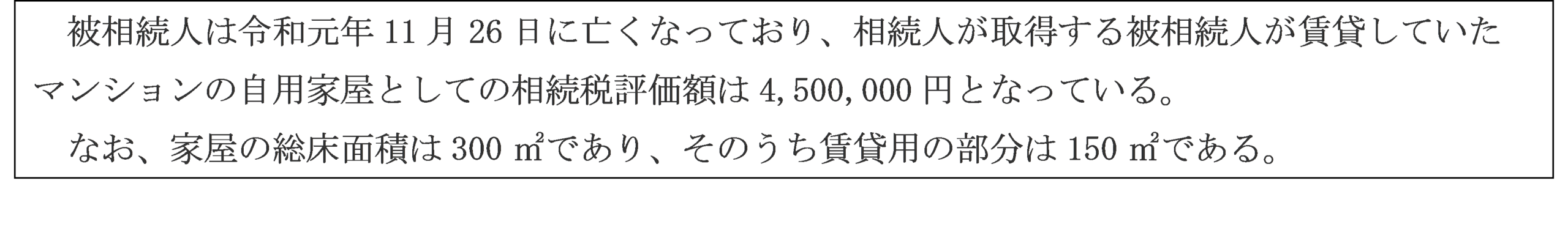

3. マンションやアパートなどの相続税評価額の計算方法

被相続人などが賃貸しているマンションやアパートなどを所有していた場合には、貸家の相続税評価額をベースに空室などの状況を鑑みて評価をしたものが相続税評価額となります。具体的な評価方法は次のとおりとなります。

【評価算式】

賃貸割合とは、「当額家屋の各独立部分の床面積の合計のうち課税時期において賃貸されている各独立部分の床面積の合計」を「当額家屋の各独立部分の床面積の合計」で除したものをいいます。端的にいうと家屋全体の床面積に占める賃貸している部分の割合で、賃貸している部分が広いほどこの割合が大きくなり相続税評価額は下がることとなります。

【具体例】

評価算式に当てはめると、4,500,000円(自用家屋の相続税評価額)×(1-0.3(借家権割合)×0.5(賃貸割合))=3,825,000円がマンションの相続税評価額となります。

4. 固定資産税評価額の確認方法

家屋は固定資産税評価額がベースとなり評価されるため、固定資産税評価額の確認さえできればおのずと相続税評価額が判明することとなります。

その確認方法としては、市区町村などから毎年5月頃に送付されてくる固定資産税の課税明細書に記載がされています。これが見当たらない場合には家屋の所在する市区町村の資産税課などで取得できる「名寄帳」にて確認をすることもできます。

まとめ

・被相続人などが自宅や自分の事業用として利用している家屋の相続税評価額は、固定資産税評価額と同額となります。

・固定資産税評価額は、課税明細書で確認をすることができます。

・固定資産税評価額は、実際の建築価格よりかなり安くなっているし、家屋を賃貸することにより家屋の評価額とその敷地の評価額を下げることができます。

《無料相談会実施予定です!お気軽にお越しください》

◆東京都

【日時】12月4日(水)14:00~18:00

【会場】

税理士法人 大石会計事務所(JR国立駅 南口すぐ)

東京都国立市東1-4-20 イーストワン国立2F

【参加費】

無料

【お問い合わせ】

mail@shindo@oishikaikei.com

・お名前

・ご連絡先

・ご希望の時間帯

をご記入の上、メールにてご予約ください。