今回は「第25回相続税の割増しは、誰に何割?!(相続税額の2割加算①)」の続きです。

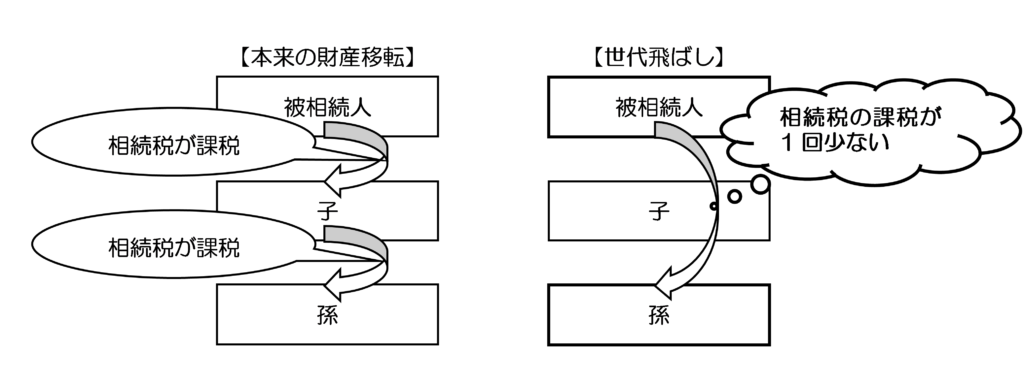

相続税額の2割加算は何故あるのか・・・これは、配偶者や一親等の血族など被相続人に近しい者以外の財産取得は偶然性が高いことから税金支払い能力が高いと考えられること、また、被相続人の孫が財産を取得したような場合は、本来課税される相続税を1回免れる(世代飛ばし)こととなるため、これらの者の相続税額の負担を調整する必要があることから設けられています。

本稿では、孫が2割加算の適用対象になるかを中心にまとめていきます。

1. 対象者

相続税額の2割加算の対象者は、一親等の血族(代襲相続人となった直系卑属(孫)を含みます。)及び配偶者以外の者とされていることから、以下の者が対象者となります。

・兄弟姉妹

・甥、姪

・祖父母

・内縁関係の夫や妻

・他人(友人や知人など)

・代襲相続人でない孫

(代襲相続人でない孫が被相続人の養子となった場合を含みます。)

2. 孫が2割加算の対象者となる場合とならない場合

⑴ 2割加算となる場合

孫が2割加算となる場合は、代襲相続人(「第3回誰がいくらもらえるの?!相続財産」をご参照ください。)でない孫が財産を取得するケースや被相続人の子(孫の親)が健在で代襲相続人とならない孫を養子としその孫が財産を取得するケースです。

このような場合には、被相続人の子とともに孫も相続人として財産を取得することが可能であり、これにより相続税の課税を1回免れることが可能となるため、その孫が取得する財産については2割加算の対象となります。

ただし、婿養子など孫以外を養子としている場合には、2割加算の対象とはなりません。

⑵ 2割加算とならない場合

孫が2割加算とならない場合は、本来の相続人である孫の親(被相続人の子)が被相続人の死亡による相続開始前に亡くなっているときのその孫、或いは、その孫を被相続人の養子としているようなときが該当します。

孫が財産取得をする場合であっても、代襲相続人としての地位を有している場合は2割加算の対象とはなりません。

3. 世代飛ばしによる2割加算

相続税の節税策として、「世代飛ばし」と言われる方法があります。

世代飛ばしは、本来であれば「被相続人→子→孫」と財産が移転することにより孫が財産を取得するまでに2回の相続税課税を経る必要があるのに対して、子を飛ばして孫に財産を遺贈等することにより「被相続人→孫」と孫に財産が移転するまでに1回の相続税課税で済ませることができるので1回分の相続税課税を回避することができることとなります。

そこで、このような財産の移転に対しては相続税額を2割加算することにより税負担の調整がされているのです。

そこで、このような財産の移転に対しては相続税額を2割加算することにより税負担の調整がされているのです。

しかし、一概に2割加算があるからこれを避けた方が得かと言うと必ずしもそうではなく、かえって損をするケースもあります。遺産総額が多額となる様な方は、シミュレーションを組んで生前贈与なども活用して対応策を検討することをおすすめします。

まとめ

2割加算は確かに2割の税負担の増加となるが、3世代をトータルして検討すると2割加算を受けてでも孫などに遺贈をした方が良い場合もある。