東京の中心で税務を叫ぶ 第95回コラム

定年後に法人化したら相続税がどうなるかシミュレーションしてみた

定年後に法人化したら相続税がどうなるの

こんにちは!

定年後に法人化した方が良いかは、大家さん自身が今後どうしていきたいのかという

目的によって異なると思います。

今回は相続税の節税目的という観点から、

定年後に法人を設立した事例でシミュレーションしてみたいと思います。

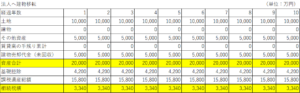

<前提>

法定相続人

・子供2人(配偶者なし)

資産、収入の状況

・土地(賃貸用)相続税評価額1億円

・建物(賃貸用)相続税評価額3,000万円(帳簿価額5,000万円)

・その他資産 5,000万円

・借入金なし

・賃貸事業の手残りは毎年300万円ずつ発生

・生活費は年金収入で生活

新たに設立する法人

・資本金200万円(出資者は子供)

・個人所有の建物を帳簿価額5,000万円で法人に売却して移転(代金は未回収)

・法人化の費用(設立登記、物件移転登記、不動産取得税など)180万円

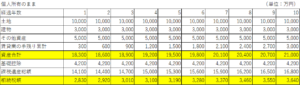

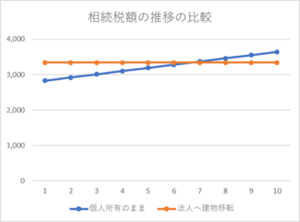

〇個人所有のままの相続税の推移

土地、建物の相続税評価額は、変わらない前提とします。

賃貸事業での手残りが毎年300万円ずつ発生し、そのまま貯まっていったと仮定すると、

その分、毎年現金が増えていきます。

つまり、相続税が課される財産が年々増えていくことになります。

そのため、1年目に2,830万円だった相続税は、10年目には3,640万円に増えています。

〇法人へ建物移転後の相続税の推移

法人を設立し、その法人に建物を帳簿価額の5,000万円で売却します。

売却代金は未回収とします。

法人に建物と賃貸事業を移転したため、資産から建物、賃貸事業の手残りが無くなります。

その代わり、法人から未回収の建物売却代金5,000万円が資産として残ります。

売却代金がそのまま残っていると、毎年の資産合計が変わらないため、

相続税は毎年同じ3,340万円となります。

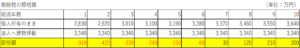

〇相続税の節税額

両者を比較した相続税の節税額を記載しました。

節税額は6年目までマイナス、つまり法人化で相続税が逆に増えてしまっています。

7年目からようやくプラスになり、個人所有より法人所有の方が相続税が安くなります。

ただし、忘れてはいけないのが、法人化の費用です。

今回は法人化のために180万円かかっていますので、

7年目の節税額30万円では、まだ元が取れていません。

9年目に節税額が210万円となり、法人化の費用180万円を上回ります。

したがって、今回の事例では、相続までの年数が9年以上あると見込まれる場合には、

法人化した方が有利といえます。

このように法人化の効果が出るまでにどのくらいの年数がかかるのか、

まずはシミュレーションしてみましょう。

状況によっては、20年以上かかってしまい、効果が出る前に相続が発生してしまうかも?

ということもあるかもしれませんので、事前にタイミングを把握しておくことが大切です。

まとめ

①相続税対策のための法人化は、通常、効果が出るまでに時間がかかります。

②Knees bee税理士法人では、自社開発したシステムで相続税の

推移をシミュレーションして、法人化のご提案をしています。

大野税理士の他のブログはこちらから

楽待 不動産住宅新聞でもコラム連載しています。