令和5年度版 大家さんの「相続・事業承継」

こんにちは。ファイナンシャル・プランナーの駒崎です。

今月の特集では、大家さんの『相続』をテーマに情報提供をいたします。

●相続時精算課税制度の改正で相続税はどう変わる?

■相続時精算課税制度とは?

相続時精算課税制度とは、贈与時に2,500万円までの特別控除が受けられ、

その金額を上回る部分については贈与税を一律20%課税します。

将来贈与者が亡くなった場合は、

その贈与財産と相続財産の合計した価額を元に相続税額を計算しますので、

相続税の節税効果はありません。

贈与者は60歳以上の父母や祖父母、

受贈者は18歳以上の推定相続人や孫という年齢要件があります。

相続財産に加算される贈与財産の価格は、贈与時点の相続税評価額によりますので、

贈与後に資産価値が上がる財産は有利となり、資産価値が下がる財産は不利となります。

受贈者である子や孫は、贈与者である父母や祖父母ごとに選択が可能となりますが、

通常の贈与税課税(暦年贈与)との選択制となりますで、

年間110万円の基礎控除を利用するかどうかの検討が必要になります。

■相続時精算課税制度が改正(令和5年度税制改正)

令和5年度税制改正により、相続時精算課税制度を選択した場合でも、

2,500万円の特別控除とは別枠で、基礎控除110万円を控除できることとし、

令和6年1月1日以後の贈与から適用になります。

年間110万円以内の贈与の年は、特別控除2,500万円は利用しません。

110万円を超えた場合は、超えた部分を2,500万円の特別控除枠を活用していきます。

また、贈与により取得した一定の土地建物が贈与日から

被相続人の死亡に係る相続税の申告書の提出期限までに災害によって被害を受けた場合、

被害額に相当する額を控除した残額を相続財産に加算することになりました。

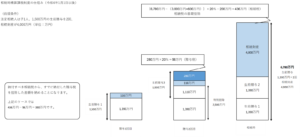

■相続時精算課税制度の仕組み(令和6年1月1日以後)

税制改正後の相続時精算課税制度を図解で説明いたします。

計算の基礎となる前提条件は、

法定相続人は子1人、1,500万円の生前贈与を2回行い、

相続財産が4,000万円とします。

納付すべき相続税から、

すでに納付した贈与税を控除した差額を納めることになりますので、

上記のケースでは、436万円-56万円=380万円が相続税の納税額となります。