相続税は、相続等により被相続人から財産を取得した相続人などに対して課税がされることとなりますが、正味財産課税を行うため、或いは、被相続人が自己の死亡後における家族等の生活保障を意図して遺すものなどについては一定の軽減制度が設けられています。

本稿では、民法に規定する相続人が財産を取得した場合に適用される軽減制度をまとめます。

1. 相続税の非課税財産

(生命保険金等又は退職手当金等の非課税)

相続人が取得した生命保険金等及び退職手当金等を相続人が取得した場合には、「500万円×法定相続人の数(一定の制限があります。詳細は、第四回「養子縁組による節税メリットとその留意点」をご参照ください。)」までは相続税の非課税とされているため、課税がされないこととなります。

2. 債務控除

相続税は、被相続人の財産に応じて相続税額を計算することとされており、この財産には土地、建物や現金預金などの資産(プラスの財産)以外にも、被相続人の銀行などの借入金や未払金などの債務(マイナスの財産)がある場合には、資産から負債を差し引いた「正味財産」に対しての課税となります。

なお、債務控除については被相続人の債務以外にも葬式費用も控除の対象となりますが、控除される債務、葬式費用については一定の制限があります(葬式費用については相続人以外であっても現実に負担をしている場合は、控除対象となります。)。また、債務控除の適用については納税義務者の区分によっても取扱いが異なるため、注意を要します(債務控除については、後日詳細をまとめます。)。

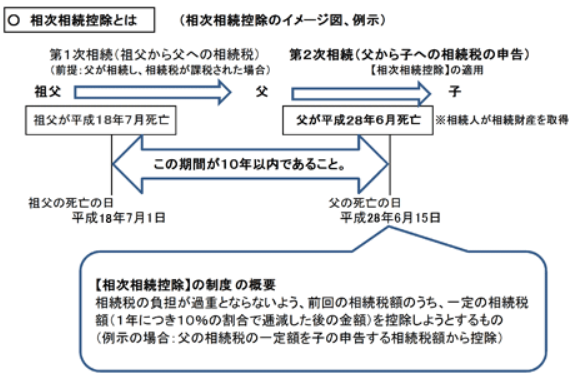

3. 相次相続控除

今回の相続に係る被相続人がその相続開始前10年以内に相続等によって財産を取得し相続税が課税されていた場合には、その被相続人から相続等によって財産を取得した相続人の相続税額から、一定の金額を税額控除の対象とすることができます。

出典:国税庁ホームページhttps://www.nta.go.jp/taxes/shiraberu/taxanswer/sozoku/4168.htm

4. その他

他に、立木(立竹木)を相続人が取得した場合には、一定の評価減が適用されることとなっており、相続税の申告期限において被相続人の遺産が未分割である場合には、民法に規定する法定相続分をベースとした仮計算による相続税の申告を行うこととなります(詳細は、第五回「遺産分割がまとまらない!!」をご参照ください。)。

まとめ

相続人以外にも一定の取得者について認められる制度もありますので、別の機会に整理をします。